Chặn 'vòi bạch tuộc' tín dụng đen: Đẩy mạnh tài chính 4.0

24/12/2021 17:18 GMT+7 | Tin tức 24h

(Thethaovanhoa.vn) - Trong bối cảnh dịch COVID-19 còn diễn biến phức tạp, các tổ chức tín dụng đã tích cực hỗ trợ người dân tiếp cận với nguồn vốn tín dụng an toàn, đồng thời giảm lãi, giãn nợ để khách hàng vượt qua khó khăn, tạo động lực sớm hồi phục đời sống - kinh tế, đặc biệt là những khách hàng chịu ảnh hưởng nặng nề bởi dịch bệnh.

Thống kê từ Ngân hàng Nhà nước cho thấy, dư nợ tín dụng tiêu dùng tính đến đầu tháng 12 này đạt khoảng 2 triệu tỷ đồng, chiếm gần 20% tổng tín dụng của nền kinh tế. Hỗ trợ người dân tiếp cận vốn vay ngân hàng, đặc biệt là các mục đích vay vốn phục vụ tiêu dùng, nhu cầu đời sống chính đáng, nhất là trong giai đoạn dịch COVID-19 diễn biến phức tạp như hiện nay, góp phần đẩy lùi tín dụng đen là một trong những nhiệm vụ trọng tâm của ngành ngân hàng.

*Tăng tiếp cận vốn

Bốn tháng ở nhà vì mất việc, chị Đỗ Thị Mai Hương (xã Phù Linh, Sóc Sơn, Hà Nội) chăm chút cho đàn lợn, gà, tăng gia sản xuất. Tuy nhiên, quy mô hiện tại khó có thể đảm bảo thu nhập đủ trang trải cho nhu cầu sinh hoạt của gia đình. Mà muốn mở rộng quy mô chị Hương lại không có vốn, vay mượn bà con họ hàng cũng không khả thi vì ai cũng khó khăn do dịch COVID-19. Đây chỉ là một trong số hàng trăm nghìn lao động bị mất việc, trở về quê hương do ảnh hưởng của dịch bệnh.

Đúng lúc này, được tiếp cận nguồn vốn hỗ trợ phục hồi sản xuất, kinh doanh, chị Hương cảm thấy thật may mắn: "50 triệu đồng được vay từ Ngân hàng Chính sách xã hội, tôi sẽ mua một cặp bò giống để mở rộng chăn nuôi, tăng thêm thu nhập, trang trải cuộc sống".

Nguồn vốn đến kịp thời không chỉ giúp chị Hương mở rộng chăn nuôi mà quan trọng hơn cả là giúp chị thoát cảnh thất nghiệp, có việc làm ngay ở nhà mà không phải đi làm xa như trước.

"Nguồn vốn này đến với nhân dân, mặc dù có thể ít nhưng rất quý giúp họ khôi phục lại sản xuất kinh doanh, tạo thêm việc làm và có thêm thu nhập", ông Phạm Văn Quyết, Phó Giám đốc chi nhánh Ngân hàng Chính sách xã hội thành phố Hà Nội chia sẻ.

Tính riêng tại Hà Nội, UBND thành phố đã chuyển sang Ngân hàng Chính sách xã hội thành phố 500 tỷ đồng để cho vay phục hồi sản xuất, khắc phục ảnh hưởng bởi dịch COVID-19. Nguồn vốn này đã hỗ trợ kịp thời cho người lao động bị ảnh hưởng do đại dịch. Theo ông Phạm Văn Quyết, riêng dư nợ của gói 500 tỷ đồng ở khu vực nông nghiệp, nông thôn đã lên đến 51%. Và trong bối cảnh dịch bệnh còn phức tạp, nhu cầu vốn giải quyết việc làm của người lao động vẫn tiếp tục gia tăng.

Bà Đặng Thị Thanh Hồng, Phó trưởng phòng Tín dụng ngành nông nghiệp, Vụ Tín dụng các ngành kinh tế, Ngân hàng Nhà nước cho biết: Thời gian qua, một số ngân hàng đã mở những gói dịch vụ cho vay mới, với khoản vay lên đến 30 triệu đồng mà có thể giải ngân ngay trong ngày, rất phù hợp cho người dân.

Để mở rộng khả năng tiếp cận tài chính tín dụng lành mạnh của khách hàng ở vùng nông thôn, vùng sâu vùng xa, bà Hồng cho rằng cần có những giải pháp kết hợp từ tổ chức tín dụng và cả khách hàng.

"Với tổ chức tín dụng, tôi cho rằng cần phát triển các dịch vụ mới với món vay nhỏ, thủ tục thuận tiện. Ngoài ra, các tổ chức tín dụng cần đơn giản hoá quy trình, thủ tục nội bộ để tiếp cận khách hàng. Tại những vùng chưa có chi nhánh, các tổ chức tín dụng có thể thiết lập mô hình ngân hàng lưu động. Ngành ngân hàng cũng nên chủ động có giải pháp tháo gỡ khó khăn, điều chỉnh lãi suất và kì hạn trả nợ phù hợp để khách hàng không cần tìm đến tín dụng đen", bà Đặng Thị Thanh Hồng nói.

Theo bà Hồng, từ phía khách hàng, cần có biện pháp để tăng cường nhận thức thủ đoạn và tác hại nếu vay từ tín dụng đen. Các địa phương, tổ chức chính trị - xã hội cũng cần tăng cường tuyên truyền, phổ biến để người dân tìm đến tín dụng chính thức, thay vì tín dụng đen khi có nhu cầu.

*Hướng đến tài chính 4.0

Mặc dù các tổ chức tín dụng đã tích cực đa dạng hóa các sản phẩm tín dụng tiêu dùng, đơn giản hóa thủ tục vay vốn, tuy nhiên, một số bộ phận người dân vẫn còn tìm đến vay tiền từ “tín dụng đen”. Nguyên do để phục vụ nhu cầu vay vốn không hợp pháp (cờ bạc, ma tuý, kinh doanh phi pháp,...) hoặc do thói quen tiêu dùng, tâm lý e ngại tiếp xúc với ngân hàng.

Đề xuất giải pháp giảm trừ tín dụng đen tại Việt Nam, TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng của Ngân hàng TMCP Đầu tư và Phát triển (BIDV) cho rằng, trước tiên cần tăng khả năng tiếp cận tín dụng, vốn chính thức cho người dân và doanh nghiệp, nhất là doanh nghiệp siêu nhỏ, nhỏ và vừa. Trong đó, tập trung vào cơ chế, chính sách cho vay đối tượng dễ bị tổn thương; ưu tiên phát triển thị trường vốn, quỹ đầu tư; chú trọng củng cố, lành mạnh hóa và phát triển hệ thống tài chính vi mô...

- Chặn 'vòi bạch tuộc' tín dụng đen: Khốn đốn trong ma trận

- Bình Phước: Triệt phá đường dây tín dụng đen 'khủng', bắt giữ 10 đối tượng

- Đồng Nai: Khởi tố 4 đối tượng hoạt động 'tín dụng đen'

Trong việc này, theo TS. Cấn Văn Lực, cần dần loại bỏ quan điểm bao cấp lãi suất, mà thay vào đó, tiến tới áp dụng cơ chế thị trường trong quan hệ tín dụng, như thế mới đảm bảo động lực cho vay đối với các tổ chức tài chính, cũng như trách nhiệm trả nợ của bên vay.

"Trong mọi trường hợp, lãi suất cho vay theo thị trường vẫn thấp hơn nhiều so với tín dụng đen", ông Lực khẳng định.

Đồng thời, vị chuyên gia cũng đề xuất phải tạo cơ sở pháp lý thuận lợi để phát triển kinh tế số, tài chính số. Theo đó, Chính phủ cần sớm hoàn thiện hành lang pháp lý với các loại hình kinh doanh mới, dựa trên nền tảng công nghệ trong lĩnh vực tài chính như cho vay ngang hàng, huy động vốn cộng đồng…; sớm đưa vào vận hành cơ chế thí điểm sandbox để khuyến khích sự phát triển của Fintech. Thêm vào đó, Bộ Công an sớm thực hiện kết nối, chia sẻ giữa cơ sở dữ liệu dân cư quốc gia với cơ sở dữ liệu khác vì đây là điều kiện tiên quyết để thúc đẩy kinh tế số nói chung và tài chính số nói riêng.

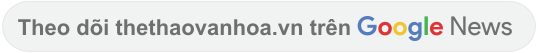

Liên quan đến việc phát triển tài chính số, nhiều ngân hàng, công ty tài chính cũng đang chuyển đổi dần từ phương thức cho vay truyền thống sang tận dụng triệt để công nghệ, từ tìm kiếm khách hàng, phương thức tiếp thị cho đến thẩm định trực tuyến qua mạng xã hội, chấm điểm khách hàng bằng các mô hình tận dụng dữ liệu lớn (Big Data), trí tuệ nhân tạo (AI), rồi giải ngân trực tuyến vào tài khoản, ví điện tử...

Cụ thể, tại Ngân hàng TMCP Phát triển Tp. Hồ Chí Minh (HDBank), Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank), Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank), Ngân hàng TMCP Quân đội (MB)..., nhiều gói cho vay tiêu dùng tín chấp giá trị từ vài triệu đồng đến cả trăm triệu đồng đã được triển khai online từ khâu đăng ký vay cho đến phê duyệt và giải ngân, giúp khách hàng thuận lợi hơn trong việc giao dịch mà không phải đến ngân hàng.

Hay tại Công ty Tài chính TNHH Ngân Hàng Việt Nam Thịnh Vượng SMBC (FE CREDIT), đã có hơn 230.000 khoản vay trực tuyến được thực hiện thông qua ứng dụng $NAP, tương ứng trung bình 350 khoản vay/ngày. Theo đại diện công ty này, mỗi ngày có gần 6.000 lượt cài đặt mới ứng dụng. Khách hàng cũng có thể gửi khiếu nại và theo dõi khiếu nại trực tuyến trên ứng dụng. Nếu cần tư vấn, khách hàng có thể liên lạc với nhân viên công ty thông qua nhiều kênh trò chuyện trực tuyến bằng Chatbot mà không cần mất thời gian chờ tổng đài hotline.

Trong buổi hội thảo về đẩy lùi tín dụng đen gần đây, Phó Thống đốc thường trực Ngân hàng Nhà nước Đào Minh Tú khẳng định, tín dụng tiêu dùng được coi là một lĩnh vực quan tâm, tạo điều kiện hỗ trợ và mở rộng trong thời gian tới, bởi đây là xu hướng phù hợp với thế giới. Ngân hàng Nhà nước sẽ có những chính sách tạo điều kiện, phát triển cho vay tiêu dùng với sự tham gia của các ngân hàng thương mại, tổ chức tín dụng bao gồm cả tổ chức tín dụng vi mô, quỹ tín dụng nhân dân, các công ty tài chính...

Phó Thống đốc nhấn mạnh cần tiếp tục hoàn thiện cơ chế, hành lang pháp lý cho tín dụng tiêu dùng phát triển nhưng có sự quản lý của Nhà nước để đảm bảo cho vay tiêu dùng giải quyết hài hòa 2 mục tiêu: vừa tạo điều kiện cho những người nghèo, người yếu thế được thực sự thụ hưởng chính sách nhưng cũng phải giám sát chặt chẽ để hoạt động tín dụng tiêu dùng trở nên lành mạnh.

Lê Phương/TTXVN

-

11/04/2025 23:20 0

11/04/2025 23:20 0 -

11/04/2025 23:16 0

11/04/2025 23:16 0 -

11/04/2025 22:28 0

11/04/2025 22:28 0 -

11/04/2025 22:17 0

11/04/2025 22:17 0 -

-

-

11/04/2025 21:11 0

11/04/2025 21:11 0 -

11/04/2025 21:08 0

11/04/2025 21:08 0 -

11/04/2025 21:07 0

11/04/2025 21:07 0 -

11/04/2025 21:04 0

11/04/2025 21:04 0 -

-

-

11/04/2025 20:57 0

11/04/2025 20:57 0 -

11/04/2025 20:54 0

11/04/2025 20:54 0 -

11/04/2025 20:51 0

11/04/2025 20:51 0 -

-

-

11/04/2025 20:39 0

11/04/2025 20:39 0 -

-

- Xem thêm ›